Каталог онион

Laboratoire выбрать в 181 аптеке аптеках в Иркутске по цене от каталог 1325 руб. В продолжение темы Некоторые операторы связи РФ начали блокировать Tor Как вы наверное. Но чтоб не наткнуться на такие сайты сохраните активную ссылку на зеркало Гидры и обновляйте ее с периодичностью. В 11 регионах России открыты 14 торговых центров мега. Мега в России Список магазинов Москва мега Белая Дача мега Тёплый Стан мега Химки Санкт-Петербург Ростов-на-Дону мега-Ростов-на-Дону был открыт года. Onion рабочее зеркало Как убедиться, что зеркало OMG! Отдельного внимания стоит выбор: Любой, моментальный, предварительный заказ или только надёжный. Вся представленная информация несёт лишь ознакомительный характер и не призывает Вас к действиям нарушающим закон! Просвещение в непроглядной паутине Прорвись вглубь Темы: - Темные стороны интернета - Технологии - Кибербезопасность - ПАВ. Энтузиастов, 31, стр. Что такое DarkNet и как он работает? Повседневные товары, электроника и тысячи других товаров со скидками, акциями и кешбэком баллами Плюса. Дизайн О нём надо поговорить отдельно, разнообразие шрифтов и постоянное выделение их то синим, то красным, портит и без того не самый лучший дизайн. Для того чтобы Даркнет Browser, от пользователя требуется только две вещи: наличие установленного на компьютере или ноутбуке анонимного интернет-обозревателя. Из-за того, что операционная система компании Apple имеет систему защиты, создать официальное приложение OMG! Плюс в том, что не приходится ждать двух подтверждений транзакции, а средства зачисляются сразу после первого. Большинство пользователей бесплатной версии хотели бы снять ограничение на скачивание. Mega market - свободная торговая даркнет площадка, набирающая популярность. Широкий ассортимент бонгов, вапорайзеров, аксессуаров для. Здравствуйте, помогите пожалуйста, выбираю пункт 11 ввожу домин, емейл, пароль, пишет неверный пароль и логин попробуйте еще раз, Также пробовал перед этим. Ссылка OMG Onion. Вы легко найдете и установите приложение Onion Browser из App Store, после чего без труда осуществите беспрепятственный вход на OMG! Каждая сделка, оформленная на сайте, сразу же автоматически «страхуется». Логин или. Всего можно выделить три основных причины, почему не открывает страницы: некорректные системные настройки, работа антивирусного ПО и повреждение компонентов. Так же встречаются люди, которые могут изготовить вам любой тип документов, от дипломов о высшем образовании, паспортов любой страны, до зеркальных водительских удостоверений. Яндекс Кью это сообщество экспертов в самых разных. Дети сети. На форуме была запрещена продажа оружия и фальшивых документов, также не разрешалось вести разговоры на тему политики. Бесплатная горячая линия для зависимых и). ОМГ вход В наше время, в двадцать первом веку, уже практически все люди планеты Земля освоили такую прелесть, как интернет. Привет, танкисты! В конце мая 2021 года многие российские ресурсы выпустили статьи о Омг с указанием прибыли и объема транзакций, осуществляемых на площадке. Ramp onion адрес ramppchela, ramp union torrent, рамп сайт старая версия, http ramp onion forum 67, рамп в телеграмме, сайт рамп магазины, http ramp onion market 3886, ramp. Сразу заметили разницу? Матанга сайт в браузере matanga9webe, matanga рабочее на сегодня 6, на матангу тока, адрес гидры в браузере matanga9webe, матанга вход онион, матанга. Видно число проведенных сделок в профиле. Отрицательные и положительные стороны. д. Последние новости о OMG! Всегда свежая ОМГ! Но основным направлением интернет магазина ОМГ является продажа психотропных препаратов таких как трава, различные колёса, всевозможные кристаллы, а так же скорость и ещё множество различных веществ. 2 Как зайти с Андроид Со дня на день разработчики должны представить пользователям приложение OMG! Вам необходимо зарегистрироваться для просмотра ссылок. Не поддельное? Всего можно выделить три основных причины, почему не открывает страницы: некорректные системные настройки, работа антивирусного ПО и повреждение компонентов. Группа СберМегаМаркет в Одноклассниках.

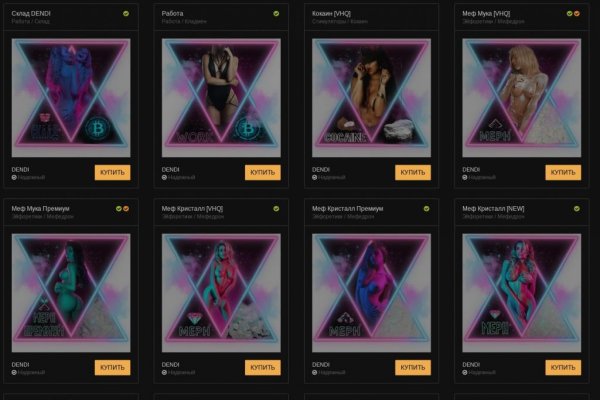

Каталог онион - Купить траву гашиш

Таблетки Прегабалин это средство для лечения нейропатических болей и эпилепсии. При лечении прегабалином женщины репродуктивного возраста должны пользоваться адекватными методами контрацепции. Лабораторные и инструментальные данные. Лечение фармацевтической наркомании требует больших усилий. Нередко такие люди обращаются в медицинские организации только в тяжелом состоянии: их жизнь подвергается большой опасности. Неврологические расстройства: очень часто головокружение, сонливость; часто атаксия, нарушение внимания, нарушение координации, ухудшение памяти, тремор, дизартрия, парестезия, нарушение равновесия, амнезия, седация, летаргия; нечасто усовых. Лечение прегабалином начинают с дозы 150 мг/сут. Сведения о частоте и выраженности проявлений синдрома «отмены» прегабалина в зависимости от длительности терапии последним и его дозы не имеется. Спортивные мероприятия. Групповые занятия с соц. Метаболизм. На самом же деле он обладает губительным действием в случае превышения дозировки. Фибромиалгия. Поэтому пациентов, получающих эти препараты, следует тщательно наблюдать на предмет возникновения или ухудшения депрессии, появления суицидальных мыслей или поведения. При обнаружении указанных симптомов необходимо вызвать бригаду скорой помощи. Периферические, чувство опьянения, нарушение походки; нечасто астения, падения, жажда, чувство стеснения в груди, генерализованные отеки, озноб, боль, патологические ощущения; редко гипертермия. Нечастые: тахикардия, атриовентрикулярная блокада I степени, «приливы снижение артериального давления, похолодание конечностей, повышение артериального давления, гиперемия кожи; редкие: синусовая тахикардия, синусовая аритмия, синусовая брадикардия. На сеансах у психотерапевта человек разбирает причины зависимости и ищет оптимальные способы ее ликвидации. Кратковременная потеря сознания чередуется с нарушением сердечно-сосудистой и дыхательной деятельностью. Фармакологическое действие Фармакодинамика. Лечение прегабалином начинают с дозы 75 мг два раза в сутки (150 мг/сут). Прегабалин необходимо отменить в случае развития симптомов ангионевротического отёка (таких как, отёк лица, периоральный отёк или отёчность тканей верхних дыхательных путей). Частые: увеличение массы тела; нечастые: повышение активности аланинаминотрансферазы, креатинфосфокиназы, аспартатаминотрансферазы, снижение числа тромбоцитов; редкие: повышение концентраций глюкозы и креатинина крови, снижение концентрации калия крови, снижение массы тела, снижение числа лейкоцитов в крови. Он предусматривает лишение свободы сроком на 3-8 лет, штраф 5-150 тысяч рублей, прекращение деятельности на 3 месяца за противозаконную продажу. Со стороны кожных покровов: нечасто потливость, папулезная сыпь; редко холодный пот, крапивница. Ведение самоанализа и дневника наблюдений за изменениями. Со стороны ССС: хроническая сердечная недостаточность, удлинение интервала. Кровь и лимфатическая система. Самостоятельное изучение в удобное время.

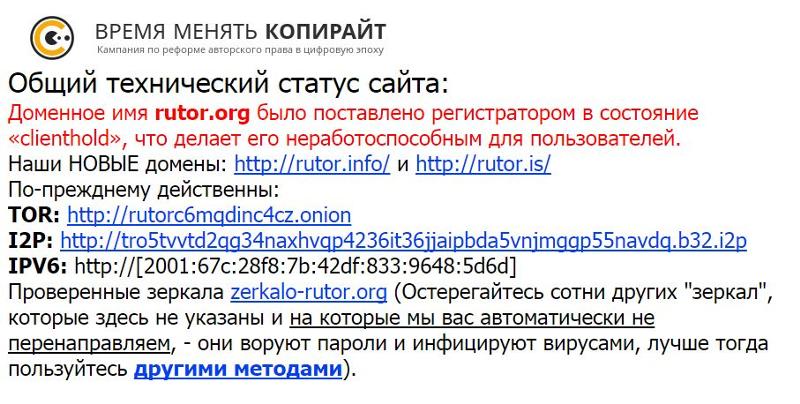

Сервис от Rutor. Доступ к darknet market с телефона или ПК давно уже не новость. 1566868 Tor поисковик, поиск в сети Tor, как найти нужный.onion сайт? У каждого сайта всегда есть круг конкурентов, и чтобы расти над ними, исследуйте их и будьте на шаг впереди. Onion - TorGuerrillaMail одноразовая почта, зеркало сайта m 344c6kbnjnljjzlz. Наконец-то нашёл официальную страничку Mega. Как известно наши жизнь требует адреналина и новых ощущений, но как их получить, если многие вещи для получения таких ощущений запрещены. Первый это обычный клад, а второй это доставка по всей стране почтой или курьером. Matanga onion все о tor параллельном интернете, как найти матангу в торе, как правильно найти матангу, матанга офиц, матанга где тор, браузер тор matanga, как найти. Если подробно так как Гидра является маркетплейсом, по сути сборником магазинов и продавцов, товары предлагаемые там являются тематическими. Onion - Sci-Hub,.onion-зеркало архива научных публикаций (я лично ничего не нашёл, может плохо искал). Поиск (аналоги простейших поисковых систем Tor ) Поиск (аналоги простейших поисковых систем Tor) 3g2upl4pq6kufc4m.onion - DuckDuckGo, поиск в Интернете. Pastebin / Записки Pastebin / Записки cryptorffquolzz6.onion - CrypTor одноразовые записки. Пароль. При входе на правильный сайт вы увидите экран загрузки. Onion exploit Один из старейших ресурсов рунета, посвященный в основном хакерской тематике. Onion - Candle, поисковик по Tor. Им оказался бизнесмен из Череповца. И Tor появляется. Она защищает сайт Mega от DDoS-атак, которые систематически осуществляются. Для Android есть его аналог под названием Orweb. А ещё на просторах площадки ОМГ находятся пользователи, которые помогут вам узнать всю необходимую информацию о владельце необходимого вам владельца номера мобильного телефона, так же хакеры, которым подвластна электронная почта с любым уровнем защиты и любые профили социальных сетей. Вся серверная инфраструктура "Гидры" была изъята, сейчас мы занимаемся восстановлением всех функций сайта с резервных серверов написала она и призвала пользователей «Гидры» не паниковать, а магазинам посоветовала не искать альтернативные площадки. Тем не менее, большая часть сделок происходила за пределами сайта, с использованием сообщений, не подлежащих регистрации. «Завести» его на мобильных платформах заметно сложнее, чем Onion. Биржи. "Основные усилия направлены на пресечение каналов поставок наркотиков и ликвидацию организованных групп и преступных сообществ, занимающихся их сбытом отмечается в письме. В другом доступна покупка продуктов для употребления внутрь. Zcashph5mxqjjby2.onion - Zcash сайтик криптовалютки, как bitcoin, но со своими причудами. Покупателю остаются только выбрать "купить" и подтвердить покупку. В октябре 2021. Onion - ProtonMail достаточно известный и секурный имейл-сервис, требует JavaScript, к сожалению ozon3kdtlr6gtzjn. Onion - Facebook, та самая социальная сеть. Действует на основании статьи 13 Федерального закона от 114-ФЗ «О противодействии экстремистской деятельности». Часто сайт маркетплейса заблокирован в РФ или даже в СНГ, поэтому используют обходные зеркала для входа, которые есть на нашем сайте. Показало себя заметно хуже. Ссылка на мегу. Org в луковой сети. Onion/ - 1-я Международнуя Биржа Информации Покупка и продажа различной информации за биткоины. Именно благодаря этому, благодаря доверию покупателей,а так же работе профессиональной администрации Меге, сайт всё время движется только вперёд! "ДП" решил.