Кракен площадка vk2 top

В полностью анонимном даркнете давно придумали способ доказать, что ты это. Причём, администрация App Store извещалась об этом неоднократно ещё осенью. И толика свободы, даруемая Tor-ом, действует на них как красная тряпка. Для начала хватит. Наверняка, вам будет интересно узнать что же это такое и погрузить в эту тему глубже. Мы не подтверждаем другую информацию. В операции против «Гидры» также принимали участие сотрудники. Следующим преимуществом является возможность быстрого оформления заказа. Это попросту не возможно. Onion/ Зарубежные торговые площадки dread англоязычные reddit-like форумы даркнет тематики, обсуждение новостей, площадок и тд, работает с 2018 года. В январе 2022. Разумеется, компьютерные гики и те, кому нечем заняться либо хочется потешить своё ЧСВ, как и прежде могут скачать все нужные модули по отдельности и грызть многостраничную техническую «камасутру пытаясь связать всё это в единое целое, и хоть как-то настроить и запустить полученную конструкцию. Вечером 7 апреля на связь вышла модератор «Гидры» с ником Hellgirl, широко известная многим обитателям даркнета. Проверка обменных пунктов, осуществляемая BestChange при включении в мониторинг, выполняется по множеству параметров и доказала свою эффективность. При этом на полной скорости машина может разгоняться до 350 километров в час. Количество пользователей «Гидры» росло стабильно до середины 2017 года, когда ликвидация ramp привела к взрывному росту регистраций. Они не будут рассматривать другие варианты, пока не будет какой-то другой информации. По информации Telegram-канала Baza, доступ к ресурсу в даркнете действительно закрыт. Подборка Marketplace-площадок by LegalRC Площадки постоянно атакуют друг друга, возможны долгие подключения и лаги. Так же на сайте есть формы поиска, отзывов и возможностей по добавлению информации в корзину, регистрации на вашем сайте и многое-многое другое. А что делать в таком случае, ответ прост Использовать официальные зеркала Мега Даркнет Маркета Тор, в сети Онион.

Кракен площадка vk2 top - Где купить наркоту

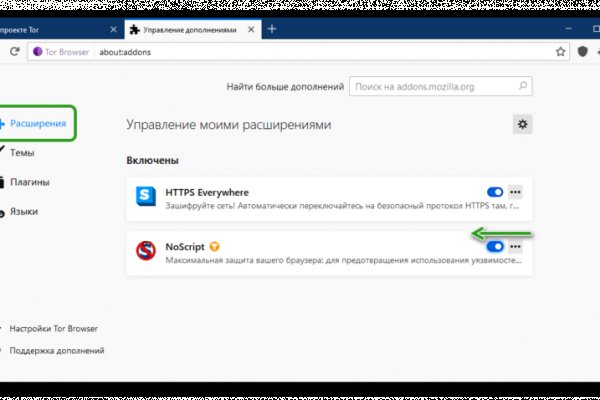

ОМГ – один из самых крупных даркмаркетов, широкая платформа, дающая возможность любому посетителю реальность покупать неразрешенный товар либо воспользоваться услугой, найти которую в открытом доступе почти нереально. На интернет-портале находится огромное число online магазинов. Надо детальнее выучить, что представляет собой площадка и для чего необходим пользователям Гидры интернет-браузер Tor.Обзор на ГидруОМГ сайт – это большая платформа, на необъятных просторах которой всякий подыщет для себя нужную вещь либо услугу, о которой прежде мечтал. Реализацией изделий заняты специальные торговые центры, действующие круглые сутки и с завидной постоянностью обновляющие и так объемистый ассортимент. Особо можно заметить, что интернет-проект предоставляет услуги транспортировки купленного продукта.Оформление заявки не требует большое количество времени. В общем доступе расположены рецензии заказчиков, уже пользовавшихся работой конкретного магазина. В связи с этим возможный заказчик сможет предварительно прочитать их и выяснить о качестве продукции, тонкостях сотрудничества с продавцом.Особенность omgbuiwftrzuqy.onion сайта – наличие службы секретных клиентов. Политика, какую они проводят, помогает увеличить уверенность клиентов. Оказывается скрытые клиенты покупают разные товары и делают их тест, в том числе и химический. Если товар не подходит конкретным условиям, значит продавец, у которого был куплен товар, заблокируются системой, а его товар пропадает с онлайн прилавков.Транспортировка заказа производится в режиме закладки. Кладмен приезжает по обозначенному заказчиком местоположению и прячет предмет торговли, после чего посылает его координаты. Оплату покупатель имеет право осуществить только лишь когда станет взят товар, и конечно выполнена оценка его качества. При появлении проблем с качественными характеристиками или транспортировкой заказчик сможет открыть спор.Главная валюта Гидры – биткоин. Превосходством подобной валюты является анонимность электронных активов, в связи с чем все организуемые на ресурсе операции с денежными средствами защищены. Определенные он-лайн магазины готовы взять в оплату QIWI-рубли.Наши советы начинающим покупателямЧтобы в ходе приобретений не появилось никаких затруднений, потребителю нужно принять к сведению ряд рекомендаций:Перед покупкой важно смотреть отзывы о приобретаемой услуге либо изделии. Это поможет заранее выяснить о качественных характеристиках продукции, спецификах магазина, нюансах доставки. Рецензии располагаются в общем доступе.Плату предпочтительнее производить после того как приняли заказ. Только в этом случае у клиента окажется способность вернуть средства при обнаружении плохого качества продукта.В том случае, если покупателю пришлась по нраву услуга или он выдал оценку изделию, надо написать отзыв. Это обязательно поможет прочим клиентами Гидры сделать правильный выбор.Модераторы платформы также рекомендуют использовать ранее нигде не задействованные логины и пароли во время регистрирования своего аккаунта.Tor – браузер для ГидрыОсобый браузер Tor позволит гостям портала беспрепятственно войти на официальный интернет-сайт, предоставляя ссылку на омг сайт. Достоинством платформы стало присутствие принципа «луковичной маршрутизации», именно благодаря какой вход Гидры, а также совершение каких-то операций на площадке будет оставаться анонимным и безопасным для обеих сторон.Для того, чтобы установить Тор, потребуется:Перейти на сайт.Закачать архив.Открыть в архиве файл с расширением exe.Выбрать папку и язык установки.Дожидаться окончания операции.После чего останется только запустить браузер и ввести в поисковую строку подходящий запрос. По основной ссылке на Гидру и можно попасть на официальный сайт даркмаркета. Абоненту надо будет перейти на нее, для того, чтобы приступить к покупкам.Каким способом завести учётку на Гидре?Для того, чтобы пребывать на сайте официально и проплачивать изделия и сервисы портала, клиенту Гидры нужно создать личный аккаунт. Для этой цели ему потребуется:Перейти в раздел регистрации на сервисе ОМГ.Выдумать логин и пароль задуманного аккаунта. Модераторы вебсайта рекомендуют применить ранее нигде не задействованные сведения.Подтвердить пароль, введя его еще раз.Засвидетельствовать прохождение регистрации.После завершения вышеуказанного клиенту откроется вход в личный кабинет, где у него есть возможность иметь сведения о состоянии заявки, проплачивать товары либо устанавливать связь с дирекцией проекта.Баланс на Гидре – каким образом пополнить?Для проплаты закупок нужно будет дополнить счет собственного кошелька. Чтобы это осуществить, нужно сначала купить особый фиат, потом за него приобрести биткоин – главную валюту системы. Потом останется только лишь перебросить биткоин в кошель, и станет возможно покупать товары или сервисы.Приобрести фиат можно работая в режиме online на специальном ресурсе или в ближнем месте обмена. Доскональную информацию по вопросу, как покупать валюту, а также в каком месте это делают, можно получить, сделав мониторинг обмена криптовалют.Когда фиат обменяете на необходимое число биткоинов, понадобится выполнить перечисление криптовалюты в игру. Сделать это можно двумя вариантами:Используя цифровую денежную систему, в частности, QIWI. Для того, чтобы произвести перевод, нужно скопировать номер электронного кошелька и определить величину перевода. Остальное система проделает самостоятельно.Используя пункт обмена на Гидре. Требуется указать кошелек, где располагаются биткоины и подтвердить выполнение действия.Фактически, технология перевода биткоина не представляет из себя ничего сложного.Как отыскать доступную ссылку на гидру?Поскольку ОМГ выполняет свою деятельность нелегально, торгуя нелегальными веществами и предлагая запрещенные сервисы, отыскать ее быстро не удастся. Выполнить это сможете с применением интернет-браузера Tor. Дополнительно создатели портала настоятельно рекомендуют сохранить официальную страничку даркмаркета в закладки браузера, чтобы было можно всегда зайти на измененный доменный интернет-адрес ссылку на omg зеркало. Изменение адреса объясняется тем, что главный портал частенько блокируют.

Вместо 16 символов будет. . Zerobinqmdqd236y.onion - ZeroBin безопасный pastebin с шифрованием, требует javascript, к сожалению pastagdsp33j7aoq. Сайты сети TOR, поиск в darknet, сайты Tor. Onion - Dead Drop сервис для передачи шифрованных сообщений. Onion - Bitcoin Blender очередной биткоин-миксер, который перетасует ваши битки и никто не узнает, кто же отправил их вам. Финансы Финансы burgerfroz4jrjwt. Onion - Acropolis некая зарубежная торговая площадочка, описания собственно и нет, пробуйте, отписывайтесь. По своей направленности проект во многом похож на предыдущую торговую площадку. Только английский язык. Внезапно много русских пользователей. Underdj5ziov3ic7.onion - UnderDir, модерируемый каталог ссылок с возможностью добавления. Комиссия от 1. Onion - The Pirate Bay,.onion зеркало торрент-трекера, скачивание без регистрации. Торрент трекеры, Библиотеки, архивы Торрент трекеры, библиотеки, архивы rutorc6mqdinc4cz. Фарту масти АУЕ! Сообщения, анонимные ящики (коммуникации). Не работает без JavaScript. Kkkkkkkkkk63ava6.onion - Whonix,.onion-зеркало проекта Whonix. Onion/ - форум FreeHacks Ссылка удалена по притензии роскомнадзора Ссылка удалена по притензии роскомнадзора Сообщения, Анонимные Ящики (коммуникации) Сообщения, анонимные ящики (коммуникации) bah37war75xzkpla. Onion - Fresh Onions, робот-проверяльщик и собиратель.onion-сайтов.